「マンションの買い替えで売却益が出たけど税金を払う必要があるの?」

「売却益が出た時に使える特例を知りたい!」

マンションの買い替えを進めていく中で、売却益が出て税金を支払う必要が出てくる方もいらっしゃると思います。

そんな方へ向けて、こちらの記事ではマンションの買い替えで売却益が出た時の税金やその時に使える特例などについて解説していきます。

自宅マンションを相場より高く売るならリノアップにお任せください!

\24時間・365日いつでも受付中/

マンションの売却益とは?計算方法を解説

マンションの売却益とは、売却した際の利益を指します。

これは売却価格から取得時と売却時にかかった費用を差し引いたものです。

たとえば、500万円で売却し、かかった費用が600万円だった場合、売却益は0です。

しかし、費用が400万円だった場合、売却益は100万円となります。

売却益は譲渡所得税の課税対象であり、取得費と譲渡費用を差し引いて計算されます。

取得費には、マンションの購入代金や仲介手数料、印紙税、登録免許税などが含まれます。

取得費用を知らない場合は、売却価格の5%を仮定して計算できます。

また、譲渡費用には仲介手数料や印紙税が含まれます。

さらに、売却益の計算には減価償却費も影響します。

これは、所有期間に応じた減価償却費を取得費から差し引くもので、建物の耐用年数によって異なります。

最終的に、特別控除を考慮することも重要です。

特別控除は節税に寄与し、特例が適用される条件に応じて異なります。

譲渡所得税率は所有期間によって変動し、高い税率が適用されます。

税金の節税についての理解が重要で、個別の事例に合わせた計算と専門知識が求められます。

マンションの売却益の正確な計算には包括的な理解と法的な専門知識が不可欠です。

マンションの売却益が出た時は税金を払う必要がある

マンションの売却益が出た場合、譲渡所得税が課税されます。

不動産譲渡所得税は、売却益に対してかかる税金で、売却益が大きくなればなるほど税金負担が増えます。

不動産譲渡所得税は売却益に所得税率と住民税率をかけて計算されます。

この税率は所有期間によって異なり、短期譲渡所得(所有期間が5年以下)と長期譲渡所得(所有期間が5年超)の税率が適用されます。

短期譲渡所得税率は所得税30.63%と住民税9%で、合計で39.63%です。

一方、長期譲渡所得税率は所得税15.315%と住民税5%で、合計で20.315%です。

この所得税率には復興特別所得税(所得税に対して2.1%課税)も含まれています。

重要なのは、所得税率の適用は売却した日ではなく、売却した年の1月1日時点での所有期間に基づいています。

適用税率を誤らないように気をつけましょう。したがって、売却益が出た場合、不動産譲渡所得税を支払う必要があることを理解しておくべきです。

マンションの買い替えで確定申告をするケース・しないケース

マンションを買い替える際、その売却に伴って確定申告をする必要があるかどうかは、譲渡所得が発生したかによります。

具体的には、売却により利益(譲渡所得)が出た場合に確定申告が必要となり、利益が出なかったり損失が発生した場合は確定申告が不要となるケースもあります。

しかし、確定申告をすべきかどうかを判断するにはいくつかのポイントを理解する必要があります。

確定申告が必要なケース

売却で利益が出た場合、つまり譲渡所得がプラスになった際には確定申告が必要です。

ここでいう「譲渡所得」とは、売却による収入から、マンションの取得費や売却にかかった費用を差し引いたものを指します。計算式は以下の通りです。

譲渡所得 = 譲渡収入金額 - (取得費 + 譲渡費用)

確定申告が不要なケース

マンション売却によって利益が出なかった、または損失が出た場合には、譲渡所得が発生しないため、原則として確定申告は不要です。

ここで注意すべきは、売却価格が購入価格より低い場合でも、上記の計算により譲渡所得がマイナス(つまり損失)となる必要があることです。

確定申告をした方がいいケース

マンション売却で損失が出た場合、確定申告を行うことで、その損失を他の所得と通算し、納めた税金が還付される可能性があります。

たとえば、給与所得など他の所得からマンション売却による損失を差し引き、納税額を減らすことができるため、結果的には確定申告をした方が税金上のメリットがある場合があります。

注意点

- マンション売却で損失が出た場合でも、損益通算や繰り越し損失の適用を受けるためには、一定の要件を満たす必要があります。

- 確定申告は、売却年の翌年の3月15日までに行う必要がありますので、期限を逃さないよう注意しましょう。

- 不明点がある場合は、税理士などの専門家に相談することをお勧めします。

マンションの買い替えに伴う売却では、売却価格や取得費、譲渡費用などを正確に把握し、自身の状況に応じて適切な確定申告を行うことが重要です。

マンション買い替え・住み替えの確定申告については、こちらの記事で詳しく解説しています。

マンションの買い替えで売却益が出た時に使える特例

マンションの売却に伴う税金を最小限に抑える方法をご紹介します。

売却益にかかる税金は主に譲渡所得税ですが、特定の条件下で特例が適用され、税金を軽減できることがあります。

居住用財産の3,000万円特別控除

自分が住んでいたマイホームを売却する場合、売却益から最大3000万円までの控除が受けられる特例があります。

この特例を適用するためには、以下の条件を満たす必要があります。

- 自分が住んでいたマイホームまたはその敷地を売却すること。

- 売却後3年以内に売却すること。

- 直近の3年間で同様の特例や譲渡損失に関する特例を受けたことがないこと。

- 親子や夫婦など特別な関係にある相手に売却しないこと。

この特例を適用することで、売却益が3000万円以下の場合、譲渡所得税の対象外となり、税金を軽減できます。

特定のマイホームを買い換えた場合の特例

特定のマイホームを売却し、新しいマイホームを購入する場合、一部の譲渡益に対する課税を将来に繰り延べることができる特例があります。

以下の条件を満たす必要があります。

- 自分が住んでいたマイホームまたはその敷地を売却し、代わりのマイホームを購入すること。

- 売却後3年以内に売却すること。

- 直近の3年間で特定の特例や譲渡損失に関する特例を受けたことがないこと。

- 売却代金が1億円以下であること。

- 売却したマイホームと新しいマイホームが日本国内にあること。

- 売却したマイホームの所有期間が10年以上であること。

この特例を利用すると、譲渡所得の一部が課税対象外となり、税金の支払いを将来に繰り延べることができます。

ただし、将来の売却時には税金を支払う必要があるため、注意が必要です。

所有期間10年を超えたマイホームの特例

自分が住んでいたマイホームを売却し、所有期間が10年以上である場合、特別な税率が適用される軽減税率の特例があります。

この特例を適用するためには、以下の条件を満たす必要があります。

- 自分が住んでいたマイホームを売却すること。

- 売却後3年以内に売却すること。

- 直近の3年間で同様の特例や譲渡損失に関する特例を受けたことがないこと。

- 親子や夫婦など特別な関係にある相手に売却しないこと。

この特例を適用すると、通常の税率20.315%ではなく、売却益に応じた軽減税率が適用されます。

これにより、税金を軽減できます。

各特例には詳細な条件があるため、売却時には注意深く確認し、最適な特例を選択しましょう。

税金を節約する方法を知ることは、マンションの売却において重要です。

3,000万円特別控除と買換え特例はどっちを選ぶべき?

不動産の売買において、特にマンションの売却に際しては、税金の面で大きな選択を迫られることがあります。

特に、3,000万円特別控除と特定居住用財産の買換え特例は、多くの売却者にとって重要な選択肢です。

これらの制度は、売却益に対する税負担を大きく軽減する可能性を秘めていますが、どちらか片方しか適用できないためどちらを選ぶべきかは、売却者の状況によって異なります。

それぞれの特徴を理解し、自身に最適な選択をすることが重要です。

3,000万円特別控除のメリット・デメリット

3,000万円特別控除は、居住用不動産の売却によって得られる譲渡所得から、最大で3,000万円を控除できるという制度です。

この控除を利用することで、譲渡所得に対する税負担を大幅に軽減できる可能性があります。

メリット

- 多くのケースで、実質的に非課税になる可能性が高いです。

- 共有名義でのマイホーム売却時には、それぞれの名義人が3,000万円特別控除を利用できるため、最大6,000万円の控除が可能です。

デメリット

- 国民健康保険に加入している場合、売却した翌年の保険料が高くなる可能性があります。これは、控除前の所得が保険料の計算基礎となるためです。

特定居住用財産の買換え特例のメリット・デメリット

買換え特例は、居住用不動産を売却し、その売却益を新たに居住用不動産の購入に充てた場合、売却による譲渡所得に対する課税を繰り延べることができる制度です。

この特例を利用することで、売却益が発生しても、即座に税金を支払う必要がありません。

メリット

- 売却して得た利益に対する課税が、新たな不動産を売却しない限り、発生しません。

- 国民健康保険の保険料の増加を回避できます。

デメリット

- 最終的には売却益に対する課税を免れるわけではなく、将来的に税金が課されます。

- 長期的な節税効果については、一概に言えません。

どちらを選ぶべきか

選択にあたっては、売却益の額、将来の不動産に対する計画、現在の健康保険の状況など、多くの要素を考慮する必要があります。

一般的に、売却益が3,000万円以下であれば3,000万円特別控除の方が有利であり、売却益がこれを超える場合や、将来的に売却予定のない不動産を購入する場合は買換え特例が適している可能性が高いです。

3,000万円特別控除と買換え特例は、どちらも大きな節税効果をもたらす可能性がありますが、適用できる状況や提供するメリットが異なります。

自身の状況を正確に把握し、最適な選択をするためには、専門家のアドバイスを受けることも一つの方法です。

最終的には、将来の計画や財政状況を総合的に考慮し、最も合理的な選択をすることが大切です。

今のマンションを少しでも高く売るには?

今住んでいるマンションを少しでも高く売りたいと誰もが考えますよね!

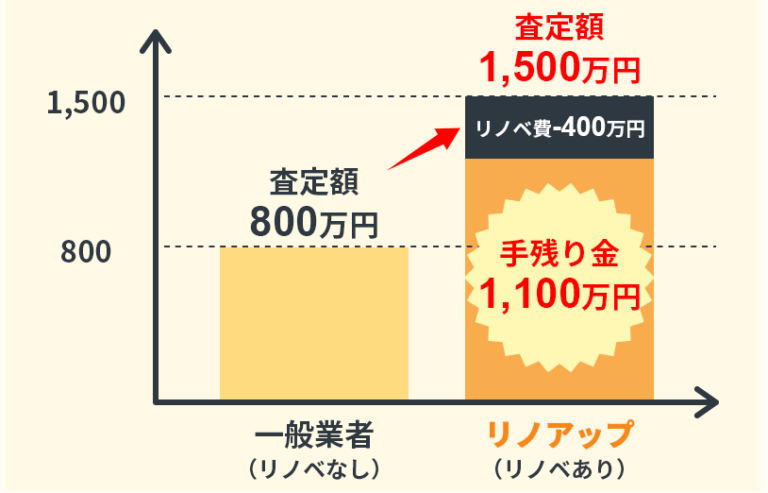

そんな方には今のマンションをリノベーションして売却することをおすすめしています。

多くの買取再販業者は、マンションを買い取ってリノベーションして付加価値をつけることで、利益を得ています。

つまり、マンションはリノベーションをした方が「マンションは高く売れる」ということです。

しかし、リノベーションをして売却するには多くのハードルがあります。

リノベーションをするにしても適切な箇所・プランでしないと付加価値上昇にはつながりません。

ノウハウなしでリノベーションをしても売却価値の上昇にならず、リノベーション費用を無駄にするだけということも・・・。

当然リノベーション費用は先払いする必要があります。

マンションの売却活動をする前にリノベーション工事をする必要があるため工事費の支払いを先にする必要があり、その費用は仕様によりますが数百万〜1,000万円近くになります。

そして支払った工事費が返ってくるのはマンションの売却活動が終わり、引き渡しが終わってからになります。

工事期間と売却活動の期間を考えると回収できるのは半年後、下手をすると1年後くらいになってしまいます。

リノベーション費用は高額ですので、長期間回収できないのはお財布にかなり厳しいと思います。

自分でリノベーション工事をするのであれば当然工事業者を自分で見つけてくる必要があります。

依頼した業者が良心的であれば良いのですが、ハズレ業者に依頼してしまうと相場より高く工事費でリノベーションすることになったり、施工が雑だとその補修で余計な出費になってしまうことも・・・。

自分でリノベーション工事をして高く売るにはハードルが高いため、高く売る手段を知っていてもなかなか踏み出せる方が少ないのです。

ですが、その高いハードルを一挙に引き受けるサービスが「リノアップ」です。

リノアップは、あなたのマンションをより高く売却するための、「マンション売却特化」サービスです。

リノベーション費用をリノアップが負担し、中古マンションの販売仲介まで一括管理するワンストップサービスで、マンションの売却をトータルサポートします。

先ほど紹介した高いハードルをすべて請け負ってくれるため、相場より高くマンションを売却することができるんです。

リノアップが選ばれる3つの理由

リノアップが選ばれる理由には大きく3つあります!

その理由とは

- 最適なリノベーションプランの提案

- 後払いシステムの採用

- 専門家によるフルサポート

リノアップが選ばれる理由を、サービス内容と一緒に紹介させていただきます!

最適なリノベーションプランの提案

リノアップはお客様のマンション条件に合わせて最適なリノベーションプランをご提案いたします。

リノアップにはリノベーション工事、マンション売却の専門家がいるため、どんな工事をしたらマンションの価値が上がるのか、高く売ることができるのかを的確に分析。

「不動産会社が儲かる」ではなく「お客様が儲かる」ので、手元に残るお金をできるだけ多くすることを考えています。

業者選定や設計の確認もリノアップが行うため、お客様がチェックする必要がなく、時間と手間を省けます。

そのため、自分でリノベーション工事をするより、楽々リノベーション売却が進められるんです。

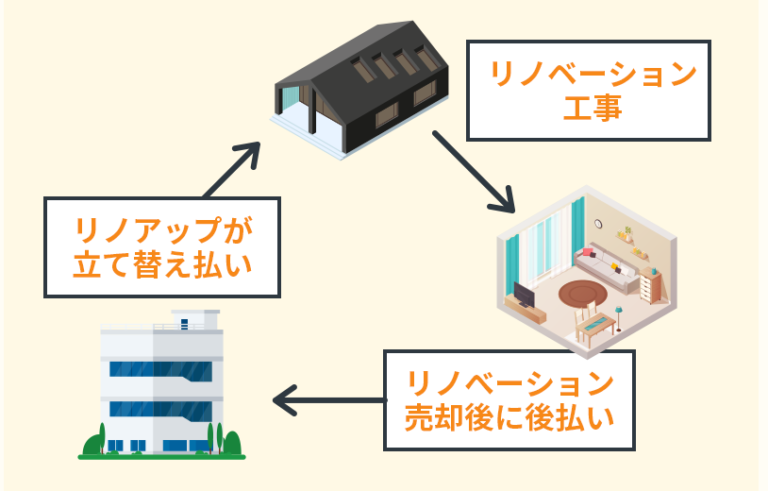

後払いシステムの採用

「でもリノベーション工事をするには初期費用がかかるんでしょ?」

そんな不安を解消するためにリノアップでは、「リノベーション工事の後払いシステム」を採用。

先ほども説明しましたがリノベーション工事を自分でする際には、リノベーション費用を先払いが原則です。

高額な工事費用を先払いするのは経済的な負担が大きいのが実情です。

リノベーション工事費用は「一旦リノアップが立て替え払い」いたします。

そして、そのリノベーション費用は工事が終わり・売却活動をして買主が見つかり、引き渡しが終わった時に売却金額からお支払いいただく流れになります。

だから、初期費用の心配は必要ないんです。

さらにリノベーションをしてもマンションの価格上昇が見込めなかった・・・

そんな不安を解消するため、リノアップは値引き保証までついています。

万が一、リノベーション工事をしても売却価格に反映されなかった場合には、最大リノベーション工事全額の値引き保証が付いています。

リノベーション費用だけ無駄にかかったなんて不安は解消されます!

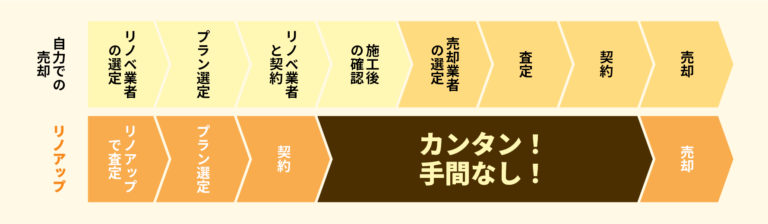

専門家によるフルサポート

リノベーションから売却まで、不動産売却の専門家がフルサポート。

リノベーション工事を進めるには、リノベーションをする業者の選定・プランの選定・業者との契約・工事完了後の確認が必要になってきます。

その煩雑なプロセスをリノアップはすべて一括サポートします。

また、工事後の売却活動や査定・契約などもすべて一貫してサポートしていきます。

マンション売却のあらゆる手間を省き、効率的に進められます。

リノアップに依頼して頂くことで、相場より高く売れるリノベーション売却をすべて対応することができるんです!

自宅マンションを相場より高く売るならリノアップにお任せください!

\24時間・365日いつでも受付中/

マンションの買い替えで売却益が出た時は?税金や利用できる特例!まとめ

マンションの買い替えで売却益が出た時の税金やその時に使える特例などについて解説してきました。

マンションの売却において、売却益が発生した際、譲渡所得税の支払いが必要です。

この税金は売却益に課税され、所得税率に応じて支払わなければなりません。所有期間によって税率が異なり、短期譲渡所得と長期譲渡所得の税率が適用されます。

短期譲渡所得税率は高く、長期譲渡所得税率は低いため、税率の適用を誤らないように注意が必要です。

さらに、売却益の計算には取得費、譲渡費用、減価償却費の要素が絡み、特別控除も考慮すべきです。

特別控除は売却時の条件に応じて異なり、節税に大いに貢献します。

ただし、特例の適用条件を満たす必要があります。

このように、マンションの売却益を正確に計算するには包括的な知識と法的な理解が必要です。

専門知識の不足や複雑な条件に煩わされることなく、信頼できる不動産会社や専門家に相談することをお勧めします。

税金の節約方法を知り、スムーズな売却を実現しましょう。

「初期費用なし」

「後払い」でマンションの

リノベーション・査定アップ・

売却までを

専門家が一括サポート

リノアップは、「マンションをできるだけ高く売りたい」人のための、初期費用リスクなしでマンションのリノベーションから売却までをまるっと専門家にお任せできる、新しいワンストップサービスです。

本来初期投資として発生するリノベーション費用を「マンション売却後の後払い」にすることで、どなたでも初期費用を気にすることなく、低リスクでお手持ちのマンションの資産価値を高め、売却が可能となります。