「マンションを買い替えたいけど、確定申告って必要なの?」

「マンション売却時の確定申告の方法や必要書類を知りたい!」

住まいの購入や売却する際には確定申告が必要になってきます。

「面倒臭い」と思うかもしれませんが、確定申告をすることで特例を利用して節税することも可能です。

この記事では、マンションの住み替え・買い替えの確定申告でお悩みの方へ向けて、確定申告のが必要なケースや申告方法、必要書類などについて解説しています。

マンションを買い替えた時には確定申告して税金を納める必要がある

マンションの買い替えは、新しい住まいに引っ越す楽しいイベントですが、その際には税金にも気を付ける必要があります。

中古マンションを売却する場合、税金に関する理解が特に重要です。

マンション購入時の税金

新しいマンションを購入する際には、以下の税金に注意が必要です。

- 登録免許税: 不動産の所有権を登録するための税金です。物件価格に応じて計算されます。

- 印紙税: 不動産売買契約書に必要な印紙代です。売買契約書の内容によって金額が異なります。

- 固定資産税: 不動産を所有することで発生する税金で、年間の所得に応じて支払います。

マンション売却時の税金

古いマンションを売却する際には、以下の税金がかかります。

- 譲渡所得税: マンションの売却による利益に対する税金です。所有期間によって税率が異なります。

- 住民税: 売却益を元に計算される地方税です。所得税と一緒に納付されます。

正確な税金計算と申告手続きは、不動産の売買プロセスで避けて通れない重要なステップです。

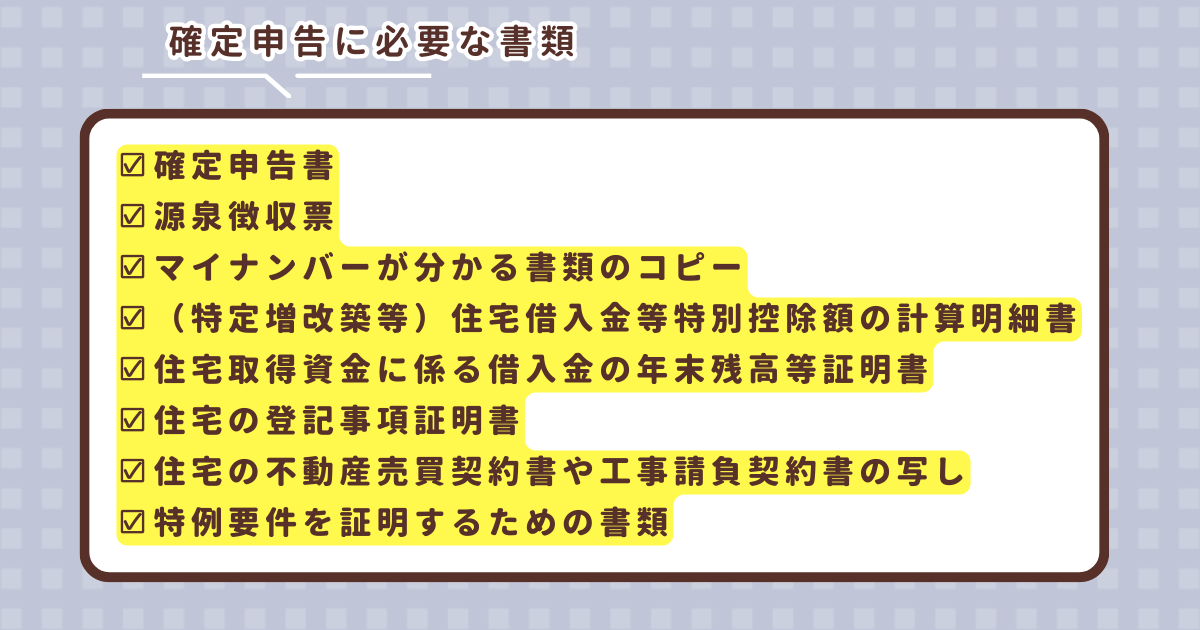

マンション買い替え時の確定申告の必要書類

マンションの売却後の必要な確定申告書類をご紹介していきます。

住宅ローン控除の適用を受けるため、マンションの確定申告に必要な書類は以下のものになります。

この章でひとつひとつ書類について解説していきます。

確定申告書

確定申告書には

- 簡易版のA

- 汎用版のB

こちらの2種類があります。

会社員であれば、原則Aの方を選ぶと良いでしょう。

確定申告書は国税局のホームページからダウンロードすることができます。

最近はWEB上で確定申告書を作成することができるので、手書きで作成するより間違いが少なく簡単に作成することができます。

確定申告書等作成コーナーから「作成開始」ボタンを押して必要な情報を入力していくことで確定申告書を作成することができます。

源泉徴収票

確定申告書等作成コーナーから作成する場合、源泉徴収票の数値を打ち込んでいくことになります。

源泉徴収票は一般的に12月月末に会社からもらうことができると思います。

手元にない場合は、会社の総務などに問い合わせしてみてください。

マイナンバーが分かる書類のコピー

マイナンバーが分かる書類のコピーとは、マイナンバーカードがあればそれを裏表両面のコピーすればOKです。

マイナンバーカードを発行していない場合、通知カードのコピーと身分証明書(運転免許証・パスポート)のコピーといった本人確認書類も必要になります。

(特定増改築等)住宅借入金等特別控除額の計算明細書

(特定増改築等)住宅借入金等特別控除額の計算明細書とは、住宅ローン控除を受けるために必要な申請書類です。

住宅借入金等特別控除額の計算書は、国税局のホームページからダウンロードすることができます。

計算明細書を作成する際には、売買契約書や登記事項証明書等が必要です。

売買契約書や登記事項証明書等の数値を記入して、住宅ローンの控除額を計算していきましょう。

住宅取得資金に係る借入金の年末残高等証明書

住宅取得資金に係る借入金の年末残高等証明書は、住宅ローンを借入している銀行や金融機関から発行される書類で、年末時点での住宅ローン残高を証明する書類です。

住宅ローン控除の控除額を決定する根拠となる書類で必ず必要になります。

毎年11月~12月頃に金融機関から郵送されます。

届いていない・手元にない場合は金融機関に問い合わせてみましょう。

再発行してもらえることがあるので、早めに再発行しましょう。

住宅の登記事項証明書

住宅の登記事項証明書も住宅ローン控除を申請するのに必要な書類となります。

近くの法務局の窓口で取得するほか、最近はインターネットで申請することができます。

インターネットで登録する際には

1.事前登録サイトから登録します。

2.サイトから自分の物件を検索します。

3.自分の物件を見つけたら、請求申請します。

4.クレジットカードなどで発行手数料を支払います。

郵送で申請することで、後日登記事項証明書が送られてきます。

窓口でも事前申請しておくことで、スムーズに受け取ることができます。

住宅の不動産売買契約書や工事請負契約書の写し

マンションを購入した時の不動産売買契約書の写しを提出する必要があります。

契約書は基本的に自分の手元にあるはずです。

紛失してしまった場合は、一度売買契約をした不動産会社からコピーをもらえないかどうかを問い合わせてみてはいかがでしょうか?

特例要件を証明するための書類

特例要件を証明するための書類はいくつかあります。

ここからは特例要件を証明するために必要書類や税務署から入手する書類などをご紹介していきます。

特例要件を受けるために必要書類

売却したマンションの謄本: 法務局から取得でき、費用は約600円です。

除票区民票: 売却物件があった自治体から取得し、費用は約300円です。

また、特例によって必要な書類は以下のように異なります。

- 3,000万円の特別控除: 購入物件の登記事項証明書、新しい住民票が必要です。

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率: 購入物件の登記事項証明書、新しい住民票が必要です。

- 特定の居住用財産の買換え特例: 購入物件の登記事項証明書、新しい住民票が必要です。

- 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例: 購入物件の登記事項証明書、新しい住民票、住宅借入金の残高証明書が必要です。

- 居住用財産に係る譲渡損失の損益通算及び繰越控除の特例: 購入物件の登記事項証明書、新しい住民票、住宅借入金の残高証明書が必要です。

税務署から入手する書類

税務署から入手する書類としては、以下の書類があります。

- 譲渡所得計算証明書: 国税庁のウェブサイトから無料で入手できます。

自分で用意する書類

また、自分で用意する必要のある書類は次の通りです。

- 売却時の売買契約書の写し: 売主が保有しており、無料でコピーできます。

- 購入時の売買契約書の写し: 売主が保有しており、無料でコピーできます。

- 媒介報酬や印紙代などの金額が分かる書類: 売主が保有しており、無料で提供されます。

これらの書類を整えて確定申告を行いましょう。

必要な書類がないと、そもそも確定申告書を作成することができないので、一度全て揃えてから作成を始めましょう!

マンション買い替えに伴う確定申告の申告方法

マンションの買い替えに伴う確定申告の方法や流れは以下の通りです。

確定申告の方法

確定申告は基本的に「自分で行う」か「税理士に依頼する」かの二つの方法があります。

- 自分で行う: 確定申告は自分で行うことができます。多くの自治体では確定申告の無料個別相談会が開催されており、税理士が書類の書き方を指導してくれます。相談会で赤ペンを入れてもらうことで、正確な書類を作成できます。

- 税理士に依頼する: 確定申告を税理士に依頼することも可能です。この場合、税理士の手数料がかかります(約5~10万円程度)。

確定申告の流れ

確定申告の手順は以下の通りです。

- 適用される特例を確認する: 利用可能な特例があるかどうかを確認します。特例にはさまざまな種類があり、自身の状況に合ったものを選択します。

- 必要な書類を準備する: 必要な書類を整えます。特例によって必要な書類が異なります。

- 譲渡所得税を計算する: 譲渡所得税を計算します。詳細な計算方法は「マンションの「譲渡所得」を計算する方法」で説明されています。

- 確定申告書を作成する: 譲渡所得を計算したら、確定申告書を作成します。手書きで記入する場合、国税庁のウェブサイトから不動産所得用の書式をダウンロードし、記入します。

- 確定申告書を提出する: 確定申告は、売却した翌年の2月16日から3月15日までに行います。提出方法には「直接持参する」「郵送する」「e-Taxを利用する」の3つの選択肢があります。

これらの手順に従って、確定申告を行いましょう。

続いては具体的に確定申告を作成する方法を解説していきます。

マンションの確定申告書の作成方法

マンションの確定申告を作成する具体的方法を解説していきます。

今回は住宅ローン控除の確定申告を想定して、作成方法を解説していきます。

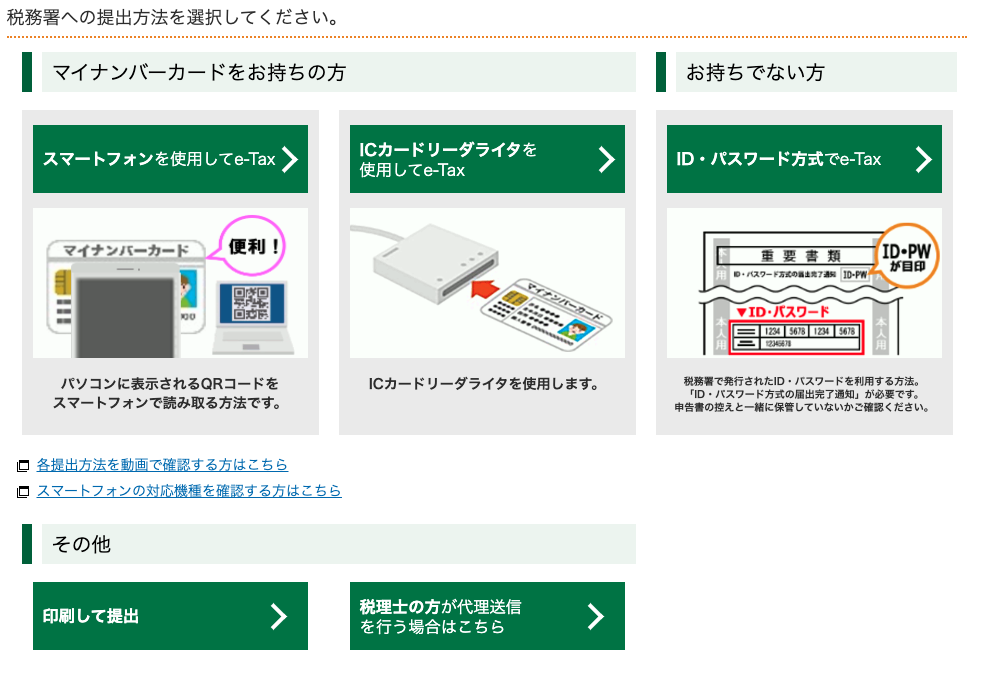

確定申告書等作成コーナーから作成する

確定申告書等作成コーナーから「作成開始」ボタンを押して作成を開始しましょう。

その後提出方法を選択しましょう。

どの方法を選択して頂いても大丈夫です。

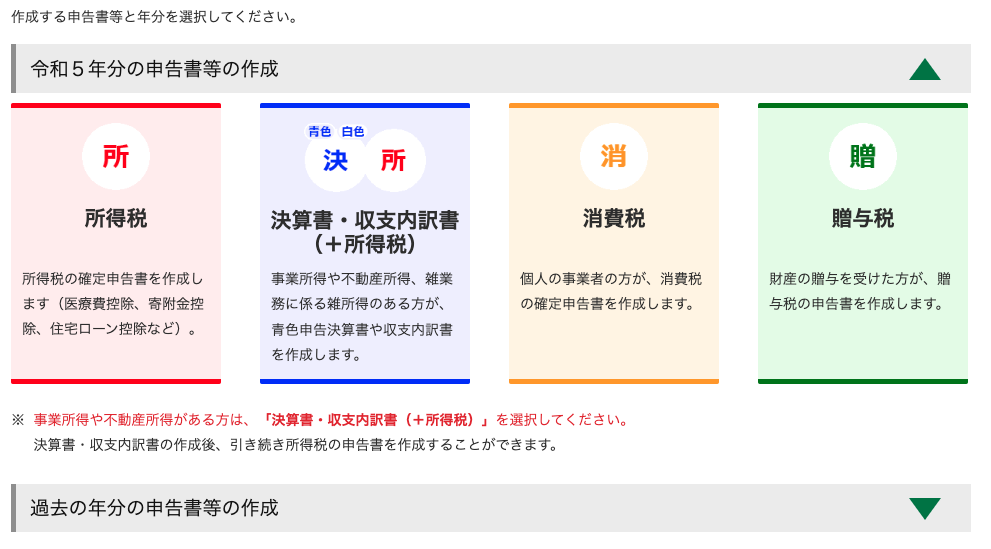

所得税の申告書の作成を開始する

所得税・決算書・収支内訳書・消費税・贈与税を選択画面に進むかと思います。

この中で所得税の申告を選択してください。

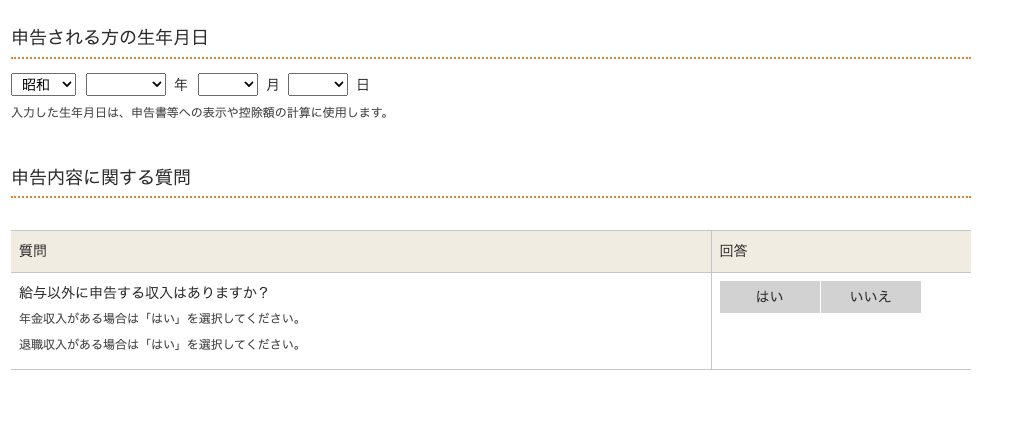

申請書等を作成する

必要な情報を記入していきます。

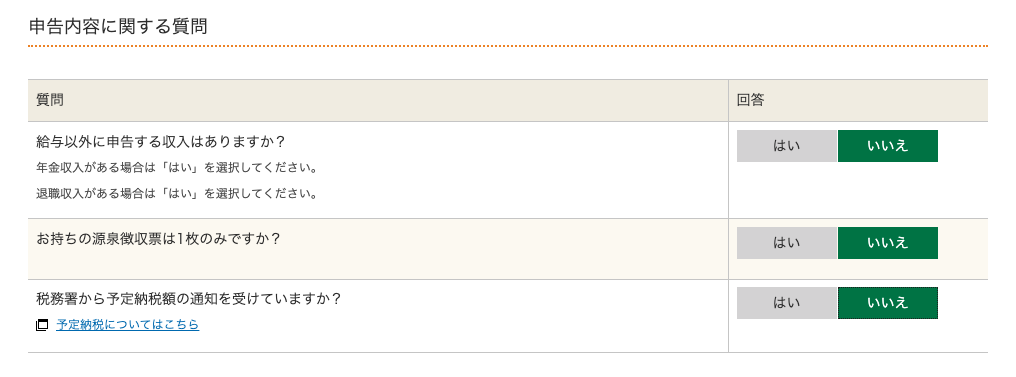

まずは、申請される方の生年月日と給与以外に収入があるかを選択しましょう。

会社員で給与以外申告する収入がない場合を想定して進めていきます。

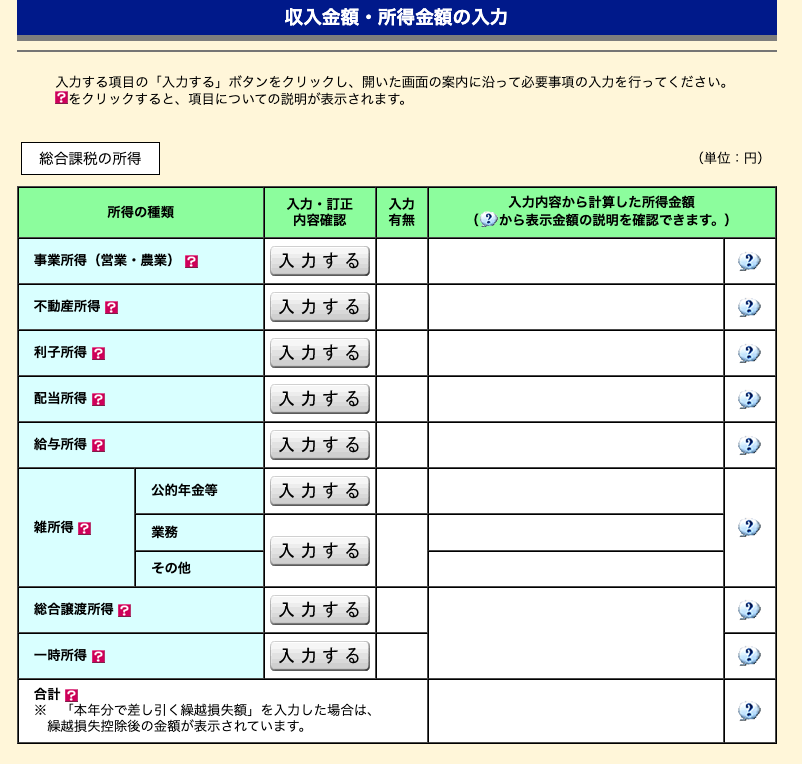

次は給与所得を入力していきましょう。

こちらの画面の中で

給与所得の項目を選択して、源泉徴収票の内容を入力していきましょう。

源泉徴収票の内容・給与等の金額を記載していきます。

入力が終われば「次へ」を押してもらいます。

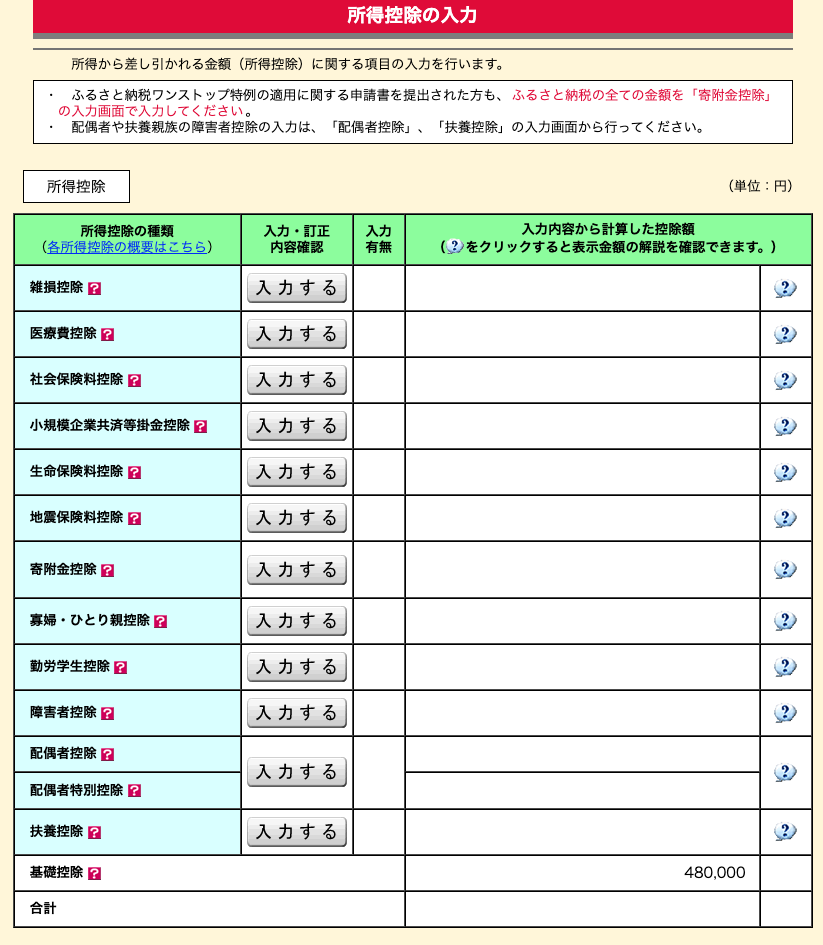

続いて所得控除の入力画面になります。

医療費控除や配偶者控除等があれば、ここで入力していきます。

ふるさと納税等もここに入力していきます。

住宅ローン控除を利用したい場合は、ここに入力する必要はないので「次へ」で進みましょう。

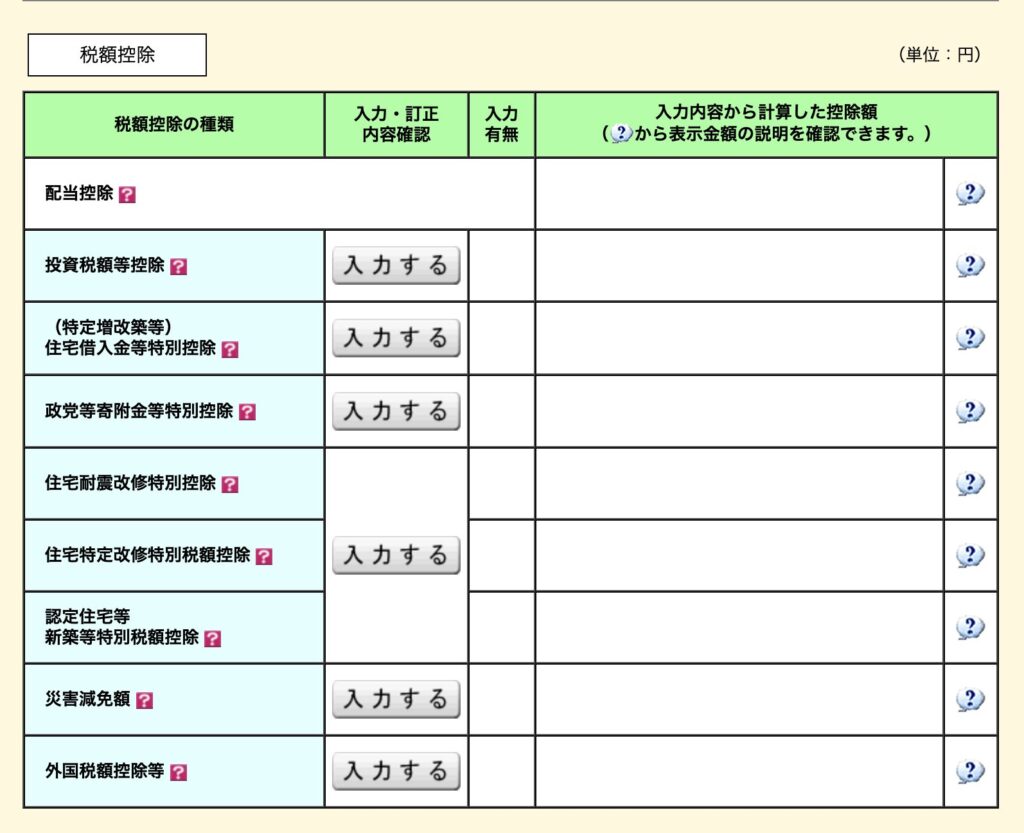

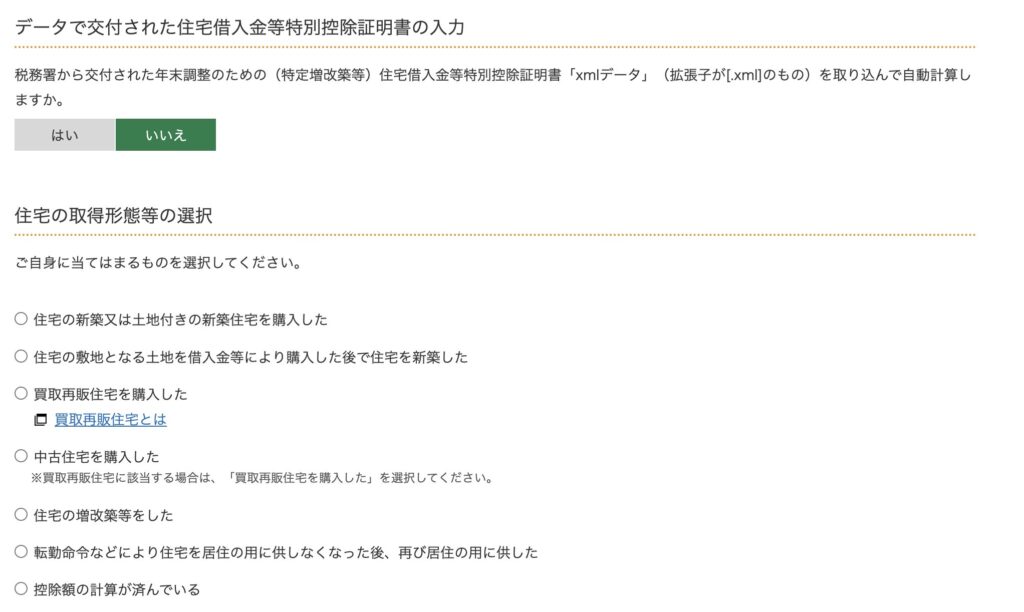

税額の控除の画面になったら、「(特定増改築等)住宅借入金等特別控除」の入力するをクリックしましょう。

金融機関から発行される住宅借入金等特別控除証明書をもとに入力していきます。

まずは住宅の取得形態等の選択をしていきましょう。

住居の住み始めた時期も重要になりますので、入力していきます。

その後自身の状況に合わせて質問に回答していきます。

初めての申請ではこのような回答になると思います。

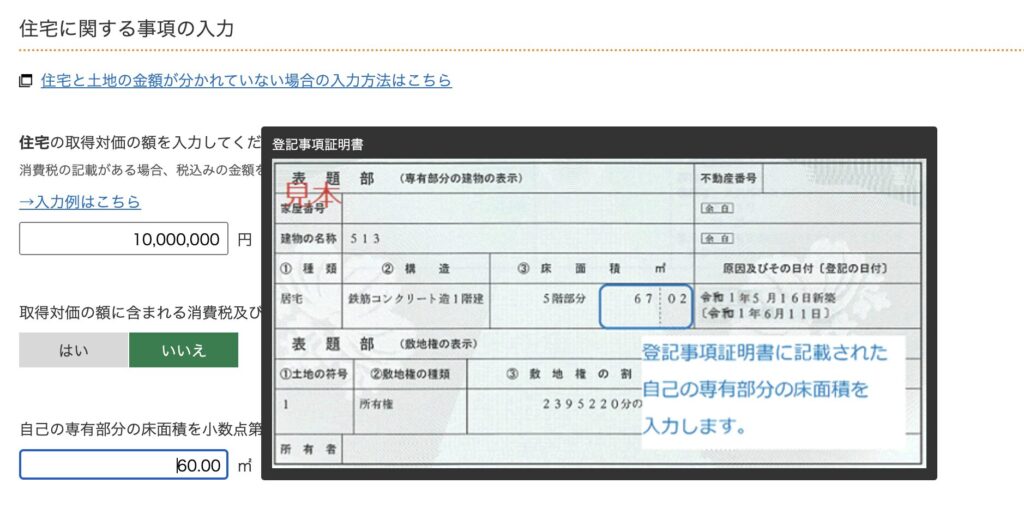

続いては登記事項証明書をもとにマンションの情報を記入していきます。

例の欄にカーソルを合わせると登記事項のどこを入力すれば良いかも表示されるので迷うことなく入力できると思います。

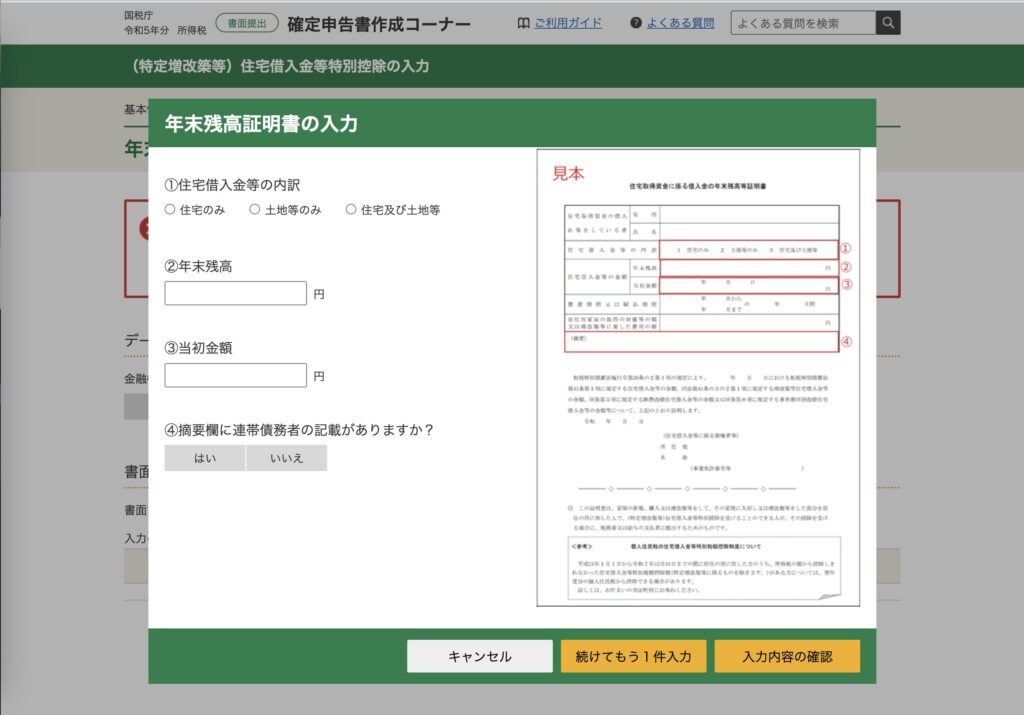

最後に金融機関から発行される住宅借入金等特別控除証明書の内容を記載していきます。

こちらも入力例が表示されるので、迷うことなく入力できるかと思います。

入力が終わったら「次へ」、最後に住宅ローン控除を適用する旨を選択して、確認画面を確定させれば住宅ローン控除に関する入力は終わります。

「次へ」に進むことで、その後控除額など確認画面などが表示され、進んでいくことが確定申告書を作成することができます。

最後に必要書類を添付して、e-tax上から申告もしくは印刷して税務署に申請することで完了となります。

入力方法などがわからなければ、税務署などの相談コーナーで相談してみるのも良いと思います。

きちんと申請することで住宅ローン控除を受けることができます。

ちなみに確定申告書の作成は最初の1年目だけで問題ありません。

2年目以降は書類が送られてくるため、その書類を年末調整の際に提出することで住宅ローン控除を受けることができます。

マンションの買い替えで確定申告が必要なケース

マンションの買い替えにおいて確定申告が必要なケースについて解説します。

確定申告は、所得に対する税金を申告する手続きで、通常、サラリーマンなどの給与所得者は年末調整によって税金が調整されますが、マンションの売却による譲渡所得は別途申告が必要です。

確定申告が必要なケースとして以下のポイントがあります。

譲渡所得がプラスの場合

マンションの売却によって利益(譲渡所得)が生まれた場合、確定申告が必要です。

この利益を譲渡益と呼ぶこともあります。

節税の特例を利用する場合

譲渡所得が発生しても、特例を利用して税金を軽減できる場合でも、特例を利用するためには確定申告が必要です。

譲渡所得がゼロでも確定申告がお得な場合

譲渡所得が発生しなくても、マイホームの売却に関連する経費や損失がある場合、確定申告を行うことで税金の還付を受けたり、納税額を軽減できることがあります。

この場合も確定申告が有利です。

確定申告は個人の所得状況や特例の利用などに応じて異なるため、具体的なケースに合わせて専門家と相談し、最適な方法を選ぶことが重要です。

マンションを買い替えして確定申告しないとどうなる?

マンションを売却して確定申告を怠ることによるリスクについて解説します。

確定申告を怠ると、以下のリスクが発生します。

延滞税の発生・罰則金の支払い

確定申告の期限を守らずに申告を怠ると、延滞税が発生します。

これは、本来支払う必要のない税金が追加で課せられるもので、支払額は遅れた期間に応じて増加します。

また、未申告や過少申告が発覚した場合、無申告加算税、過少申告加算税、重加算税などの罰則金が課せられる可能性があります。

これらの罰則金は本来の税金額に追加され、支払いが必要となります。

正確な譲渡益の計算ができない

確定申告を怠ると、譲渡所得税の計算に必要な情報が提供されず、税金額が適正に計算されない可能性があります。

これにより、余計な税金を支払うことになるか、逆に税金の還付を受けられないかもしれません。

損失の活用が制限される

確定申告を怠ると、売却に伴う損失を報告できないため、将来の所得との控除や損益通算が制限され、税金負担が増加する可能性があります。

法的な問題

確定申告を怠った場合、法的な問題が発生する可能性があります。

税務署とのトラブルや訴訟のリスクがあるため、法的なアドバイスが必要になるかもしれません。

以上のリスクを回避するためには、確定申告の期限を守り、正確な情報を提供することが重要です。

確定申告手続きを適切に行うことが税金の節約や法的トラブルの防止につながります。

マンションの買い替えで損をしない方法はこちらの記事で詳しく解説しています。

マンション買い替えにかかる税金を節税するには?

マンションの買い替えに伴う税金を節税する方法について知っておくことは、賢い不動産取引の一環と言えます。

以下は、マンションの買い替えにかかる税金を節税するための方法です。

住宅ローン減税を利用する

住宅ローンの支払いに関連する金利は、所得税の控除対象となります。

住宅ローンを組んでいる場合、その金利を確実に控除対象にすることで、年間の所得税を軽減できます。

譲渡所得税の特例を活用する

マンションを売却する際、譲渡所得税を支払う必要がありますが、特例を活用することで税金を軽減できます。

例えば、売却から3年以内に新しい住宅を購入する場合や、売却から5年以内に特定の条件を満たす場合、税金を軽減できる可能性があります。

手続きを適切に行う

不動産の売買には様々な手続きが伴います。

これらの手続きを正確かつ適切に行うことで、不要な税金を節約できます。

法律や規制を遵守し、必要な書類を提出しましょう。

専門家の助言を受ける

税金に関するルールや特例は複雑です。

専門家、例えば税理士や不動産コンサルタントから助言を受けることで、最適な節税戦略を策定できます。

個々の状況に合わせたアドバイスを提供してくれます。

タイミングを考慮する

マンションの売却と購入のタイミングを慎重に選ぶことが重要です。

特に譲渡所得税の特例を利用する際には、売却からの期間や購入時の条件を検討し、節税のために最適なタイミングを見極めましょう。

マンションの買い替え・住み替えのタイミングについてはこちらの記事で詳しく解説しています。

マンション買い替え時には税金以外にも費用がかかる

マンションの買い替えは、税金以外にも様々な費用がかかることを考慮することが重要です。

- 不動産仲介手数料: マンションの買い替えに際して、不動産仲介業者を介することが一般的です。この仲介手数料は、不動産の売買価格に一定の割合でかかります。買主と売主の両方に負担がかかることがあるため、注意が必要です。

- 登記手続き費用: 新しいマンションの所有者として、不動産を登記するための手続き費用がかかります。この費用は法務局に支払うもので、物件の価値に応じて変動します。

- 譲渡税: マンションを売却する場合、譲渡税がかかります。売却価格に応じて計算され、一定の割合で納税する必要があります。譲渡税は売主の負担となります。

- ローン関連費用: マンションの購入に住宅ローンを利用する場合、金利や手数料がかかります。これらの費用はローン契約によって異なります。金融機関との契約内容を詳細に確認しましょう。

- 弁護士・司法書士の費用: 不動産取引に関連する法的な手続きや契約書の作成には、弁護士や司法書士のサービスが必要な場合があります。彼らの費用も考慮に入れる必要があります。

- 引っ越し費用: 新しいマンションに引っ越す際には、引っ越し業者の料金や新居の設備の移動・設置費用がかかります。これらの費用も予算に組み込むことが大切です。

以上の費用は、マンションの買い替えに際して考慮すべきものです。

マンションの買い替え・住み替えをお得に進める方法についてはこちらの記事で詳しく解説しています。

マンション買い替え時の確定申告の必要書類や申告方法・必要なケースを解説まとめ

マンションの買い替えに伴う確定申告は、多くの人にとって複雑なプロセスと思われがちですが、適切な情報と準備があればスムーズに進めることができます。

マンションの買い替え時に必要な確定申告の必要書類や申告方法、必要なケースを解説させて頂きました。

- 売却したマンションの謄本: これは法務局で入手し、費用がかかります。謄本は物件の所有者や登記情報を含みます。

- 除票区民票: 売却物件があった自治体から取得し、費用がかかります。住民票には不動産取引の履歴が含まれています。

- 購入物件の登記事項証明書: 特定の特例に関連する場合、購入物件の登記事項証明書が必要です。これは法務局で入手可能です。

- 新しい住民票: 買い替えた物件の自治体で取得し、費用がかかります。新しい住民票には最新の住所情報が含まれています。

- 住宅借入金の残高証明書: 特定の特例に関連する場合、住宅ローンの残高証明書が必要です。これはローン提供機関から入手可能です。

- 自分で行う: 確定申告書を自分で記入し、税務署に提出します。多くの自治体で無料の個別相談会が行われており、税理士からのアドバイスを受けることも可能です。

- 税理士に依頼する: 確定申告は税理士に依頼することもできます。特に複雑なケースや専門的なアドバイスが必要な場合に役立ちます。ただし、税理士に依頼する場合は一定の費用がかかります。

- 譲渡所得が生じた場合: マンションの売却によって譲渡所得が発生した場合、確定申告が必要です。

- 特例を利用する場合: 特例を利用して税金を節約する場合、該当の特例に必要な書類や情報を提出するために確定申告が必要です。

- 住民税の申告に関連して: 所得税の確定申告が住民税の申告にも影響を与えることがあるため、住民税を納める必要がある場合も確定申告が必要です。

マンションの買い替えに関する確定申告は、慎重な準備と正確な情報提供が必要です。

適切な書類を整理し、方法を選択することで、節税やスムーズな手続きが可能になります。

「初期費用なし」

「後払い」でマンションの

リノベーション・査定アップ・

売却までを

専門家が一括サポート

リノアップは、「マンションをできるだけ高く売りたい」人のための、初期費用リスクなしでマンションのリノベーションから売却までをまるっと専門家にお任せできる、新しいワンストップサービスです。

本来初期投資として発生するリノベーション費用を「マンション売却後の後払い」にすることで、どなたでも初期費用を気にすることなく、低リスクでお手持ちのマンションの資産価値を高め、売却が可能となります。