「マンションの買い替えの時の固定資産税ってどう精算するの?」

「マンションの固定資産税について詳しく知りたい!」

マンションの買い替えを行う上で、固定資産税の精算について知ることでスムーズに住み替えを済ますことができたり、軽減措置などの特例を活用することで節税することにもつながります。

この記事では、マンションの買い替え時の固定資産税や売主と買主との精算方法、税金の軽減措置の特例などについて解説しています。

マンション住み替え時に固定資産税を払うのは誰?

固定資産税の納税は、1月1日の所有者に課されるもので、年の途中で売却してもその年の税金は納付が必要です。

納税は年4回(4月・7月・12月・翌年2月)で行われます。

納税義務者は1月1日時点での所有者であり、この変更は1年間適用されません。

売主が納税義務者であれば売主が、買主が所有者であれば買主がその年の固定資産税を支払います。

ただし、所有者変更があっても、公平性を保つために売主と買主で負担割合を話し合うことが多いです。

固定資産税については引き渡し日を基準に売主と買主で清算します。

続いては固定資産税の清算について解説していきます。

マンションを引き渡しする時に固定資産税の精算をする

固定資産税の支払いは、その年度の4月1日から翌年3月31日までの期間に課税されます。

たとえば2月1日に引き渡しをしても、納付書は5月頃に売主に送付されます。

売却した物件の固定資産税を1年分支払うのは不公平と感じるかもしれませんが、納税義務は売主にありながらも、売主と買主が話し合って負担割合を決めるのが一般的です。

日割り計算を使って売主と買主が負担する場合、引渡日を基準にして金額を計算し、売主が納税します。

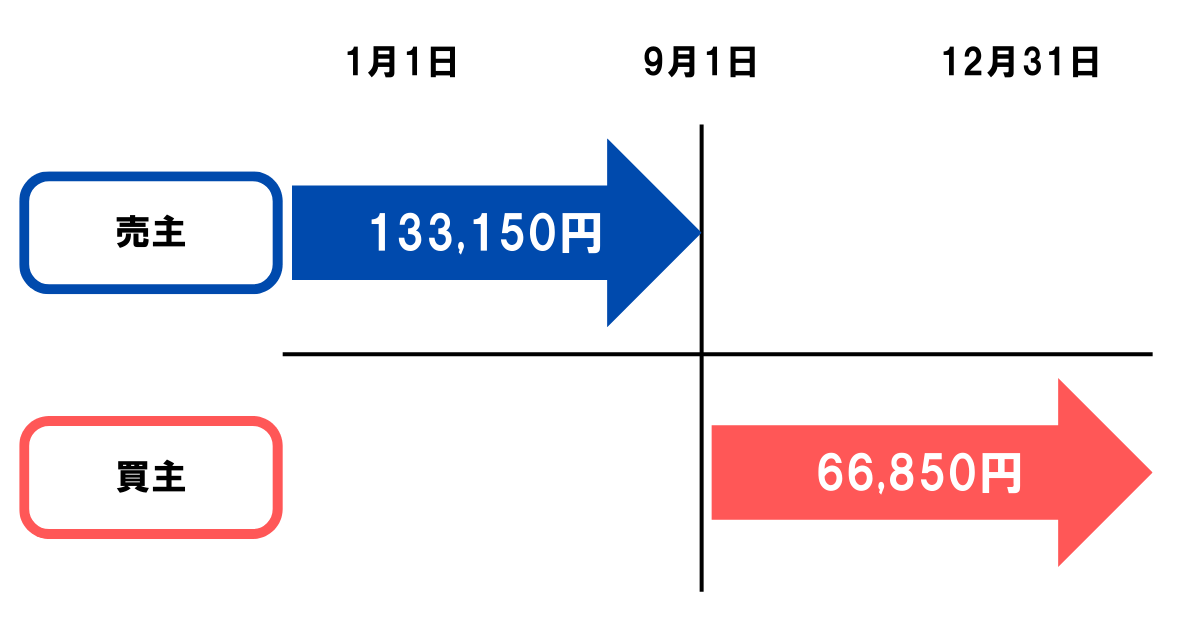

清算事例

- 東京のマンションを売却

- 固定資産税が20万円

- 9月1日に引渡し

この事例をもとに説明していきます。

この場合

売主:1月1日〜8月31日の243日分→20万円×243日/365日=133,150円

買主:9月1日〜12月31日の122日分→20万円×122日/365日=66,850円

となります。

トラブルにより引き渡し日が遅れると固定資産税にも影響します。

引き渡し日にトラブルが起きないよう、事前に不動産会社や金融機関との打ち合わせ・書類の忘れ物などがないようにしましょう。

固定資産税の日割計算

まず、固定資産税の税率は通常1.4%ですが、自治体によって異なることもあります。

その後、次の計算式を用います。

固定資産税評価額(課税標準額) × 1.4%

この計算において、固定資産税評価額を知ることが重要です。

固定資産税評価額は、不動産の価値を基にしており、市町村によって3年に1度評価替えが行われます。

土地の評価額は「路線価」を用いて計算されます。

具体的な計算式は以下の通りです。

路線価 × 敷地面積(㎡) × 補正率

例えば、路線価が30万円で、敷地面積が200平方メートルの場合、評価額は「30×200=6,000万円」となります。

土地の形状や特性に応じて補正率をかけて調整し、評価額を計算します。

補正率を0.9とする場合、先の例で計算した評価額は5,400万円となります。

最終的に、評価額に税率を適用して固定資産税が算出されます。

例えば、評価額が5,400万円の場合、税額は「5,400万円 × 1.4% = 75万6千円」となります。

この税額を各戸の持ち分に応じて分配し、個々の不動産の固定資産税が計算されます。

一般的に自分で固定資産税を計算する機会は少なく、毎年4月から5月頃に自治体から送付される「固定資産税納付通知書」で実際の金額を確認しましょう。

そもそも固定資産税ってなに?

固定資産税とは、土地や建物の所有者にかかる税金で、税率は1.4%です。

固定資産税の納付は一括または年4回です。

土地と建物に加えて、事業用資産における償却資産も課税対象です。

マンションと家を所有している場合、土地と建物それぞれに課税されます

マンションや家の所有者は土地と建物にそれぞれ課税されます。

マンションの場合、専有部分の床面積に応じて土地の所有権が割り当てられます。

例えば、1,000平米の土地、20人の所有者で専有部分の床面積がすべて同じ場合、土地50平米分に対して課税されます。

実際には専有部分の面積は全住戸同じということはないので、自分の専有部分の面積/全住戸の専有部分の合計が所有権の持分となります。

マンションは土地を所有権者全員で分割することになるため、戸建てよりも税額が軽いことがあります。

ただし、立地や戸数によっては逆もありえるので注意しましょう。

マンションと戸建ての税金の違い

上記で説明した通り、土地にかかる固定資産税はマンションより戸建てが高くなることが一般的です。

しかし、建物にかかる固定資産税は戸建てよりマンションの方が高くなる可能性があります。

建物の耐用年数は戸建てが22年、マンションは47年に設定されており、マンションの方が建物の価値が減る期間(減価償却期間)が長くなるため、固定資産税の評価が下がらずマンションの方が固定資産税が高くなります。

一方木造の戸建てが耐用年数が22年と短いため、評価額が下がりやすく、結果として固定資産税が安くなるという訳です。

固定資産税は1月1日に所有している人が支払う

固定資産税は所有者の1月1日時点で課税され、登記台帳に記載されます。

売却や購入の際にも注意が必要で、売り先行なら一時的に税金を支払わない期間が、買い先行なら二重の税金負担が発生する可能性があります。

支払い時期は地域によって異なるため、注意が必要です。

地域によって異なりますが、毎年4月〜5月頃に固定資産税の納付書と納税通知書が届くので、それを元に支払います。

延滞すると延滞金が発生するので、期日を守るようにしましょう。

マンションの固定資産税の軽減措置の特例

固定資産税の軽減措置には、いくつかのケースで適用されるものがあります。

- 新築住宅に係る税額の減額措置

- 固定資産税の住宅用地の特例

- 認定長期優良住宅に関する特例措置

一般的には新築の住宅・マンションに対して設けられている軽減措置が多いです。

ですが、条件を満たしていれば中古マンションにも適用できる場合があります。

まずは固定資産税の軽減措置についてそれぞれみていきましょう。

新築住宅に係る税額の減額措置

新築住宅に関する固定資産税の軽減措置は、一戸当たりの居住部分の床面積が50平方メートル以上280平方メートル以下の新築住宅やマンションに適用されます。

耐火構造または準耐火構造の3階建て以上の住宅は、新築後5年間この軽減措置が受けられます。

その他の新築住宅は、新築後3年間が軽減期間とされています。この期間中、固定資産税の課税評価額は半分に減額されます。

2024年3月31日までに新築された住宅がこの特例の対象となり、将来的に期間が延長される可能性もあります。

例えば、新築時に固定資産税評価額が2,000万円の住宅の場合、この軽減措置によって固定資産税が大幅に減少します。

固定資産税の住宅用地の特例

「固定資産税の住宅用地の特例」は、住宅やマンションの敷地として使用されている土地に適用される固定資産税の軽減措置です。

この特例により、対象となる土地の固定資産税評価額が大幅に減額されます。

具体的には、200平方メートル以下の部分(小規模住宅用地)では課税評価額が6分の1に、それを超える部分(一般住宅用地)では3分の1に減額されます。

分譲マンションの場合、各所有者の専有部分に応じた土地の持ち分に対して固定資産税が課されますが、この特例の適用により、税額が大幅に軽減されることがあります。

土地の広さが200平方メートルを超える場合は、土地を小規模住宅用地と一般住宅用地に分けて評価し、それぞれの軽減率を適用して税額を計算します。

認定長期優良住宅に関する特例措置

新築の耐震性や耐久性に優れた認定長期優良住宅には、特別な固定資産税の軽減措置があります。

この措置により、居住部分の床面積が120平方メートルまでの部分については、固定資産税の課税評価額が半分に減額されます。

対象は、床面積が50平方メートル以上280平方メートル以下の住宅で、3階建て以上の耐火構造・準耐火構造住宅は7年間、その他の新築住宅は5年間の特例期間が設けられています。2

024年3月31日までに新築され、翌年1月31日までに申告された建物がこの特例の対象となりますが、新築住宅に係る税額減額措置との併用はできません。

中古マンションでも固定資産税軽減措置は使える?

中古マンションや中古住宅でも、固定資産税の軽減措置を利用することが可能です。これには主に以下の3つのケースがあります:

土地の特例利用

中古住宅やマンションの敷地も、新築物件と同様に「固定資産税の住宅用地の特例」の適用を受けることができます。

これにより、固定資産税の課税評価額が軽減され、固定資産税の金額も下がります。

築浅物件の未経過特例期間

築年数が浅い中古住宅やマンションを購入した場合、既存の「新築住宅に係る税額の減額措置」や「認定長期優良住宅に関する特例措置」の未経過期間分の軽減措置を引き継ぐことが可能です。

例えば、築3年の中古マンションを購入した場合、新築住宅の軽減措置の残り2年間を利用できる場合があります。

リフォームによる特例

中古住宅やマンションを購入後、一定の基準を満たすリフォームを行った場合、固定資産税の軽減措置が適用されることがあります。

この軽減措置には「省エネ改修に係る固定資産税の軽減措置」と「長期優良住宅化リフォームに係る固定資産税の軽減措置」があり、それぞれの条件に応じて、翌年度の固定資産税から一定の割合が減額されます。

分譲マンションの場合、リフォームに関して管理規約で禁止または制限されている場合があるため、リフォーム前には必ず管理規約を確認する必要があります。

これらの軽減措置を適切に活用することで、中古住宅やマンションの購入後の固定資産税負担を軽減することが可能になります。

このような軽減措置は、固定資産税の計算を軽減したり、一部の期間において軽減したりするための措置です。

それぞれのケースにおいて適用条件や具体的な割合が異なるため、不動産購入時に該当するかどうかを確認することが重要です。

固定資産税の軽減措置を活用する際には、条件をしっかりと理解し、計画的な買い替えを行うことが大切です。

マンションの買い替えにかかる税金まとめ

マンションの買い替えにおいては、固定資産税だけでなく、様々な税金や費用がかかることを忘れずに考慮することが重要です。

マンションの買い替えを検討する際には、さまざまな税金が関わってきます。

ここでは、買い替えにかかる主な税金をまとめてご紹介します。

固定資産税

この記事でも紹介していますが買い替え・住み替えに伴い、売却前のマンションと新しいマンションの両方に固定資産税が関わります。

固定資産税は所有している不動産に対して課税される税金であり、評価額に基づいて計算されます。

印紙税

売買契約書や譲渡証明書などの文書に必要な税金です。

売買代金に応じて課税され、買い替えの際に支払う必要があります。

- 契約価格100万円超え500万円以下の場合:2,000円

- 契約価格1,000万円超え5000万円以下の場合:2万円

登録免許税

不動産の所有権を登記する際に発生する税金です。

売買契約の内容に応じて課税され、不動産の譲渡登記に際して支払うことになります。

売買契約書の登録手数料

売買契約書を登記所に提出する際の手数料です。

売買代金や契約内容によって異なる料金がかかります。

費用としては、不動産1件につき一律で1,000円となります。

譲渡所得税

売却した不動産の譲渡所得に課税される税金です。

売却益に対して支払うことになりますが、住宅の場合には特例が適用されることがあります。

マンションの買い替え・住み替えで売却した時の税金についてはこちらの記事で詳しく解説しています。

マンションの買い替えには、上記のように様々な税金が関わってきます。

買い替えを検討する際には、これらの税金をしっかりと把握し、計画的な購入・売却を行うことが重要です。

不動産の専門家と相談しながら、スムーズな買い替え手続きを進めましょう。

マンションの買い替えをお得にする方法について、こちらの記事で詳しく解説しています。

税金以外にも買い替えには費用がかかる

マンションの買い替えを検討する際には、税金だけでなくさまざまな費用がかかることを知っておくことが重要です。

ここでは、買い替えに伴う税金以外の費用について解説します。

仲介手数料

不動産会社を介して買い替えを進める場合、仲介手数料がかかることがあります。

仲介手数料は原則物件の売却価格×3%+6万円+消費税になります。

例えば物件の売却価格が5,000万円だった場合

5,000万円×3%+6万円+消費税=171.6万円が仲介手数料となります。

これは不動産会社に支払う手数料で、売却だけではなく買い替えで物件を購入もしている場合、売却と購入の両方発生します。

購入する場合、購入価格に対しても同様の計算で仲介手数料が発生します。

融資手数料

新たな住宅ローンを組む際には、融資手数料が発生することがあります。

金融機関によって異なりますが、ローンの額に応じて手数料がかかることが一般的です。

引っ越し費用

新しいマンションへの引っ越しには、運送業者の料金や梱包資材などの費用がかかります。

引っ越しの規模や距離によって費用が変動します。

また自宅マンションの売却を優先して、新居の購入は後からという場合には仮住まいの費用も必要になります。

仮住まいの費用には引越し費用に加え

- 敷金

- 礼金

- 仲介手数料

が発生します。

当然新居が見つかるまでの間の家賃も発生するため、仮住まいの期間が長くなるほど経済的負担が大きくなります。

売り先行で進めた方がマンションの安定した価格で売却することができ計画的に進めることができますが、新居の準備も並行して進めると良いでしょう。

リフォーム・修繕費用

新しいマンションに合わせてリフォームや修繕が必要な場合、その費用もかかるかもしれません。

内装や設備の変更、修繕が必要な場合には予算を考慮しましょう。

築年数が古いマンションであれば、上下水道菅の交換も考慮する必要があるため、高額なリノベーション費用になる可能性があります。

中古マンションを選ぶ時は、設備の状況なども把握するようにしましょう。

新居の家具・家電購入

新しいマンションに合わせて家具や家電製品を購入する場合、その費用もかかることがあります。

新たな生活環境に合った家具や家電を検討しましょう。

買い替えには、税金だけでなく様々な費用がかかることを忘れずに考えましょう。

予算をしっかりと計画し、不動産購入だけでなく周辺の費用にも目を向けてスムーズな買い替えを進めることが大切です。

不動産の専門家と相談しながら、無理のない計画を立てて理想の新生活を実現しましょう。

マンション住み替え時の固定資産税は誰が払うの?計算方法や税金特例を解説!まとめ

今回の記事では、マンションの買い替え時の固定資産税や売主と買主との精算方法、税金の軽減措置の特例などについて解説してきました。

マンションの住み替え時には、固定資産税は1月1日時点での所有者が負担することが原則ですが、売却後も年内は納税義務があります。

納税は年4回行われ、売買双方で負担割合を話し合うことが一般的です。

固定資産税の清算は、その年度の4月1日から翌年3月31日までの期間に課税され、売却物件の固定資産税を1年分支払うのは不公平と感じられることがありますが、売主と買主が話し合って負担割合を決めるのが通例です。

日割り計算に基づいて清算され、固定資産税の正確な計算には評価額を知ることが重要です。

評価額は、土地の「路線価」と敷地面積に基づいて計算され、補正率を適用して調整されます。最終的な税額は、評価額に税率を適用して算出され、各戸の持ち分に応じて分配されます。

固定資産税は、土地や建物の所有者に課される税金であり、マンションや家を所有している場合、土地と建物それぞれに課税されます。

マンションの場合は、専有部分の床面積に応じた土地の所有権が割り当てられ、税額が計算されます。

固定資産税の軽減措置には、新築住宅に係る税額の減額措置、住宅用地の特例、認定長期優良住宅に関する特例措置などがあり、条件を満たせば中古マンションにも適用可能です。

固定資産税軽減措置などの特例を活用し、賢くマンション買い替えを進めましょう。

計画的な取り組みがスムーズな買い替えへとつながります。

「初期費用なし」

「後払い」でマンションの

リノベーション・査定アップ・

売却までを

専門家が一括サポート

リノアップは、「マンションをできるだけ高く売りたい」人のための、初期費用リスクなしでマンションのリノベーションから売却までをまるっと専門家にお任せできる、新しいワンストップサービスです。

本来初期投資として発生するリノベーション費用を「マンション売却後の後払い」にすることで、どなたでも初期費用を気にすることなく、低リスクでお手持ちのマンションの資産価値を高め、売却が可能となります。